中國作為全球康復需求最旺盛的國家,2019年康復需求總人數已高達4.6億。面對龐大的慢性病患者(超過2億)、殘疾人群(8500萬)以及逐年攀升的運動損傷、術后康復和產后恢復等群體,知名品牌康復器械市場的需求不斷上升。預計到2027年,這一市場的規模將突破千億元大關。

01 康復器械產品分類

康復醫療是一個以研究傷、病、殘者功能障礙的預防、評定、治療和訓練為主要任務,以消除和減輕患者的功能障礙,彌補和重建患者的受損功能和活動能力,提高生活自理能力,改善生存質量為目的的一個醫學專科,與預防醫學、保健醫學、臨床醫學并稱為“四大醫學”,是現代醫學的重要組成部分,在醫療體系中擁有重要的價值。

康復醫療覆蓋病種領域廣泛,涉及神經康復、骨與關節康復、心肺康復、疼痛康復、燒傷康復等多個細分領域,終端受益者包括老年人群體、殘疾人群體、術后康復群體、產后恢復群體、慢性病患者群體、兒童康復群體等,因此康復器械天然具備多樣性特征,行業產品品種繁多,ISO9999:2007把康復器械分成11大類,129個次類、707個支類。

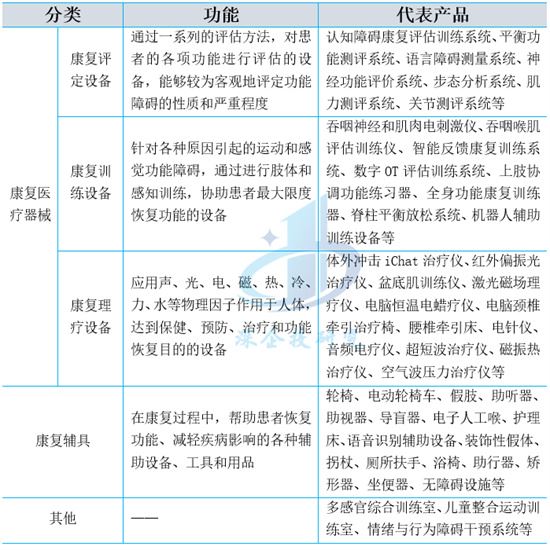

按作用機理分,康復器械主要產品涵蓋聲療、光療、電療、磁療、中醫類、壓力療法、運動訓練(PT)、作業訓練(OT)等。按照作用方式的不同,又可分康復理療設備(物理治療設備)、康復訓練設備、康復評定設備等。廣義的康復器械還包括康復輔具等,如下表所示。

表1 康復器械分類

資料來源:Eshare醫械匯、翔宇醫療招股書等,深企投產業研究院整理。

02 市場規模及增長動力

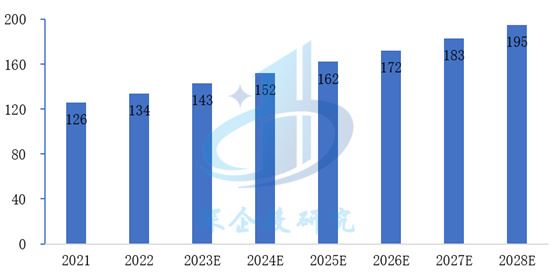

全球康復器械市場穩定增長。伴隨慢性疾病患者人數增長、非傳染性疾病導致的康復治療需求增長、老年人群體中關節炎和帕金森病患者增長、外傷病人的增長以及有利的康復醫療報銷政策等,全球康復醫療器械市場規模持續擴大。根據Research And Markets數據,2021年全球康復醫療器械的市場規模為134億美元,預計2028年有望達到195億美元。

圖1 全球康復醫療器械市場規模(億美元)

資料來源:Research And Markets,深企投產業研究院整理。

我國是全球康復需求最大的國家。據《柳葉刀》研究統計,2019年中國康復需求總人數已達到4.6億人。老齡化的不斷加劇導致生活自理能力缺失的失能老人群體持續擴大。目前中國有2億多慢性病患者,其中存在康復需求的超過1000萬人,而當前醫院的康復資源覆蓋面小,現有康復醫療基礎設施建設尚未滿足當下的市場需求。根據不完全統計,截止2022年,中國各類殘疾人總數達8500萬人,殘聯統計的殘疾人數也達到3780.69萬人,每年因交通、工傷事故致殘的人數也達到100多萬。根據《2022年殘疾人事業發展統計公報》,僅856.7萬殘疾人得到基本康復服務,164.8萬殘疾人得到基本輔助器具適配服務。產后康復方面,約有1/3產婦在產后出現不同程度的盆底功能障礙,同時產后康復已經從較為剛需的盆底肌、骨盆、腹直肌修復延伸到身材管理、美容護理等需求。隨著運動普及,中國有超35%的國民參與運動,10%的人可能會發生運動損傷,運動損傷人群逐年增加。根據運動康復產業聯盟的調研統計,我國主要從事運動康復服務的機構門店數量在2020年底已接近400家,參照國外的運動康復機構數量,平均每4000人可擁有一家康復服務機構,而中國目前機構數量與歐美國家相距甚遠。

我國康復相關機構數量持續增加。目前我國康復醫療機構大致可分為綜合醫院康復科、康復醫院、康復醫療中心。其中康復醫院呈現民營主導格局,2018年我國康復醫院共637家,2021年已增長至810家,其中民營醫院從2018年的485家增至2021年的628家。2011年我國康復醫學床位數量僅有8.37萬張,而這一數字在2020年已達到30萬張。截止2021年底,我國殘疾人康復中心數量達11260家,產后康復中心5288家。

我國康復醫療器械市場規模持續擴大。根據Frost&Sullivan數據,2022年中國康復醫療器械市場規模為511億元,預計2026年達到941.5億元。

圖2 我國康復醫療器械市場規模及預測

資料來源:Frost&Sullivan、東北證券,深企投產業研究院整理。

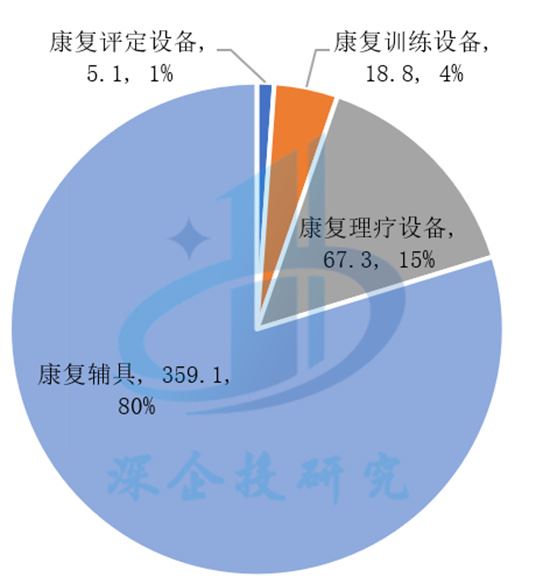

從市場結構來看,康復輔具占據主體。根據Frost&Sullivan數據,2021年我國康復醫療器械市場中,康復測評、訓練及理療三類設備市場規模合計91.2億元,占比為20%左右,市場以輪椅、假肢、助聽器、無障礙設施等康復輔具為主,如下圖所示。

圖3 2021年我國康復器械各細分市場規模

資料來源:Frost&Sullivan、東北證券,深企投產業研究院整理。

03 競爭格局及重點企業

全球康復醫療器械市場集中度低。康復醫療器械呈現多品種、小批量、單價不高的特點,全球行業整體集中度較低,競爭格局分散。全球知名企業主要有美國Medline、美國Enovis(含DJO)、美國Invacare、英國BTL、日本OG Wellness、日本松下康養等,其中Enovis和Invacare兩強營收預計占行業15%左右。

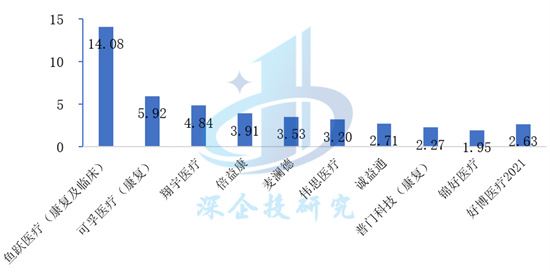

我國康復醫療器械企業總體規模較小,市場格局分散。2022年我國康復器械上市企業9家,其中披露康復器械營收的8家企業(不含魚躍醫療)合計該板塊營收僅26.4億元,預計占全國市場規模僅5%。

圖4 我國康復醫療器械上市及IPO企業營收(2022年,億元)

資料來源:各公司年報、招股說明書,深企投產業研究院整理。除魚躍醫療外,其他企業數據僅包含康復器械板塊營收。

在中國康復醫療器械市場中,盡管國產產品的占比已經相當高,達到90%以上,但主要集中在仿制和低端產品領域,而高端設備市場仍然被外資品牌所主導。根據眾成醫械的統計數據,截至2022年10月,醫用康復器械有效產品共有5049款,其中國產有效產品4945款。然而,在這些國產產品中,康復輔具類產品和輪椅車產品占據了較大的比重,分別達到59.4%和35.6%,這些領域往往技術壁壘較低且附加值不高。

在中醫、力療、光療等領域,部分低技術賽道的國產化率已經達到100%。根據眾成數科的招投標中標數據統計,自2019年1月至2023年4月期間,除了真耳測試儀和助聽器的招投標國產率分別為0和26.95%外,其他康復設備領域的國產招投標金額占比均達到了50%以上。這表明,在康復醫療器械市場,國產替代仍具有較大的潛力和空間。